2019年春节小长假刚过,A股“健康体检第一股”美年健康就发出了一份靓丽的业绩快报:2018年公司实现营业总收入84.5亿元,同比增长34.54%;实现归属于上市公司股东的净利润8.2亿元,同比增长41.70%。

然而仅仅10天过后,刚刚在众多投资者面前展现了高成长性一面的美年健康,在另一份蹊跷的并购公告中,暴露出了公司快速成长中,资金链紧绷、业绩隐忧重重的另一面。

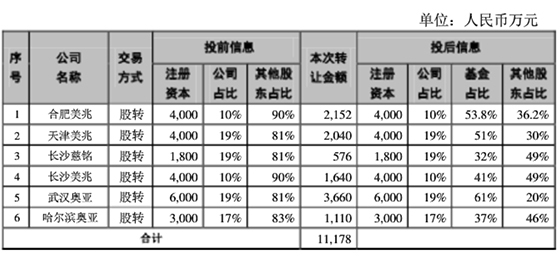

在这份并购公告中,美年健康表示,公司计划在长沙、合肥、天津、成都、武汉、哈尔滨等地区分别投资美兆、慈铭、奥亚等6家体检机构,而蹊跷之处在于:

一、投资方式不是直接收购,而是通过“南通美兆美年健康产业并购投资基金(有限合伙)”(以下简称“南通基金”)来进行;上述6家机构,加起来不过1.1亿元的投资额,美年健康仅出资3552万元,其余部分由南通基金中“第三方有资金实力的个人及机构共同投资”;

二、上述并购均非100%全额收购,其中仅2家是超过三分之二的多数股权收购,而有3家刚刚超过50%的控股权收购。参见下图

对于为何不直接收购,而要采用“联合收购”的方式,美年健康坦言,主要“为支持上市公司主业发展,实现全国布局的战略规划,减轻其资金压力”;而据业内人士透露,51%比例的“踩线”收购,其目的也十分明确——为了业绩并表。

上市三年不断“买买买”市值膨胀近10倍

据中国网财经记者了解,在借壳上市前的2014年末,美年健康总资产为21.29亿元,净资产为14.94亿元,而借壳上市前三年的2012年、2013年和2014年营业收入分别为6.3亿元、9.79亿元和14.31亿元,净利润分别为8017万元、4524万元和1.46亿元。

至2015年8月,美年健康作价55.43亿亿元,借壳江苏三友登陆A股市场,而截至目前(2019年3月5日),美年健康市值已高达549亿元,总资产151.32亿元,净资产65.56亿元,分别比2014年年末膨胀了4-10倍不等。

据美年健康2017年发布的战略规划,2018年要实现全国600家体检门店,至2020年,要实现1000家体检门店,而就在2年前的2016年,这一数字不过近300家。

在资产和市值快速膨胀的同时,是公司借壳上市以来不断“买买买”的资本运作,其中最引人瞩目的莫过于2017年10月23日,23.47亿元并购慈铭体检72.22%的股权,最终完成了慈铭的全资收购。

但不为人知的是,截至2019年3月,美年健康投资参股的企业已高达223家,其中达到“合并报表”要求的有167家——如果加上本次收购的6家,合并报表的控股公司将达到173家。

正是这167家被收购并表的子公司、孙公司,助力美年健康收获了连续三年、每年30%以上的净利润增长率,其中仅慈铭体检一家,2017年就为美年健康贡献了1.65亿元的净利润。

资金链紧绷超10亿短债资金缺口隐忧

资本市场上不断的并购,一方面极速的推动了公司资产和市值的膨胀,另一方面也大量消耗了公司的流动资金。为了解决无限的并购目标和有限的流动资金之间的矛盾,美年健康近年来不断融资,融资手段也不断花样翻新。

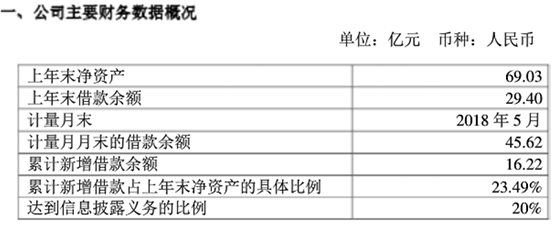

如2018年11月22日,公司发布定向增发公告,拟非公开发行不超过6.24亿股股份,计划募集资金不超过23.75亿元;2018年6月7日,美年健康发布提示公告,表示公司2018年以来累计新增借款已达16.22亿元(其中15.22亿元为银行贷款),已超过上年末净资产的20%,而此时还没到当年年中。

而此次更是创新性的采用了“杠杆收购”的模式:公司出资3552万元,第三方个人和机构出资7626万元,共同收购这6家机构的部分权限,以达到持股比例控股、“利润并表”的目的。

资本市场上不断的并购导致公司经营现金流“失血”严重。数据显示,2018年第一和第二季度,美年健康经营活动产生的现金流量净额分别为-1.61亿元和-2.43亿元。至第三季度,经营现金流忽然飙升至3.29亿元。

对于经营现金流突然转正的原因,美年健康相关人员告诉中国网财经记者:“主要因为公司从事的健康体检业务具有明显季节性,因为很多公司都有年末体检的习惯,所以四季度是旺季,其营收能占全年收入的35%-40%左右。”

但据相关分析师表示,这个经营现金流突然转正的时间节点,恰好与2018年6月7日的公告“前后脚”,“经营现金流的改善,或与新增借款飙升,也存在一定的关联”。

此外,数据显示,美年健康的负债2018年三季度末为82.18亿元,资产负债率为54.31%,其中短期借款24.63亿;而2017年末的负债总额为56.12亿元,资产负债率44.69%。

反观美年健康的货币资金,截至2018年9月30日为11.92亿元,较2017年末减少50.14%。美年健康表示,而这主要系收购体检中心支付款以及归还超短期企业融资券所致。这也就意味着,美年健康短期借款与货币资金之间尚存在12.71亿元的资金缺口。

大股东套现离场 46亿元商誉堰塞湖危机

就在公司市值与股价齐飞的同时,股东方面,却是一片“押押押”、“卖卖卖”。

据同花顺数据显示,截至2018年9月30日,美年健康的前十大股东中,有六位存在“股权质押”情况。

其中,第一大股东上海天亿实业控股集团有限公司的持股数量约3.26亿股,有2.54亿股被质押,质押比率接近77.9%;第二大股东上海天亿资产管理有限公司持有2.96亿股,其中2.76亿股被质押,质押比例接近93.24%,第三大股东上海美馨投资管理有限公司持股数量为2.1亿股,质押比例也在60%以上。

而这前三大股东公司均为公司实际控制人俞熔的持股平台公司,参见下图。

此外,就在公司不断并购、不断推高市值的时候,2018年下半年,终于到了上市三年、控股股东限售期届满的时间节点,公司实际控制人俞熔迅速通过其持股平台公司卖出6243万股,按期间股价计算,共计套现约10亿元。

大股东迫不及待的套现离场,或许是源于“通过并购推高市值”这一资本市场“市值管理”操作路径在2018年的全面失败。

2018年岁末以来,由商誉引发的业绩爆雷频繁出现,从连年盈利变脸大幅亏损的案例也比比皆是。如排名第一的天神娱乐,2018年公司亏损75.22亿元,其中拟计提的商誉减值准备约45亿元;而预亏38亿元至48亿元的华闻传媒,拟计提的商誉减值准备近30亿元。

事实上,在做大规模同时,美年健康也累积了巨额商誉。截至2018年三季度末,美年健康账上的商誉金额约45.97亿元,占净资产的比例达72%。

至于这些商誉从何而来,美年健康并未在三季报中进行详细披露。不过在2018年半年报中,美年健康表示,截至当年6月30日,并购慈铭体检产生的商誉金额约28.63亿元,并购深圳市鸿康杰科技有限公司和新新健康控股有限公司产生的商誉金额也超过1亿元。

也正是因为控股股东大幅减持,以及46亿商誉堰塞湖的双重利空压力,美年健康2月13日披露2018净利大增41.7%的业绩快报后,市场反应平淡,2月14日股价收跌1.42%。截至3月5日,美年健康报17.6元,相对于1月24日(第一大股东公告减持前一天)收盘价上涨不足15%,不但远远跑输中小板的多数股票,更落后于上证指数的涨幅。

以上就是美年健康上市三年不断“买买买”大股东套现离场46亿商誉迎新挑战的全部内容了,希望大家喜欢。